【新手交易04】合約交易的倉位管理

在資產配置中,加密貨幣相關可以歸類成一個類別。 無論你投資的是加密圈的哪一種模式或標的,都暴露在同一個風險環境之下 (BTC下跌,幾乎沒有一個幣種可以倖免)

接下來就會針對整個加密貨幣的投資,到合約交易的細部倉位管理概念做一個說明與建議

📊 加密貨幣圈資產配置與倉位管理

一、總資金配置架構

定義:所有在加密貨幣市場的資金 = 總資金 (100%)

分配比例:(個人建議)

現貨投資:90% (至少不應低於80%)

長期持有為主(核心倉位)

依據大盤與週期進行配置(比特幣、以太坊、主流幣/公鏈)

可部分做資產再平衡(例如熊市增加穩定幣配置)

合約交易:10% (包含其他高風險標的,至多不超過20%)

屬於高風險資金池

目標在牛市加速放大利潤、熊市對沖風險

二、合約資金的倉位管理

單筆倉位上限

建議:每次開單不得超過 合約資金的 33% (最好低於25%)

意味著最多同時持有 3 個標的(資金三等分)

風險控制

建議:單筆交易的最大損失金額 ≤ 總資金的 2%

(意味著合約必須連續虧損50次才會輸光總資金)即使止損被打,也能確保總體資金不會嚴重受損

風控公式:

💰(開倉本金 × 槓桿 × 止損幅度) ≤ 總資金的 2%

三、止損設置

依據技術分析 (支撐/壓力/結構位) 設定止損

止損距離是浮動的 → 倉位大小需依止損距離調整

止損位近 → 倉位可放大

止損位遠 → 倉位需縮小

如果是固定%的止損,則止損距離是固定的

注意:這種設定可能形成止損的位置是無意義的

四、兩種類別的倉位管理方式

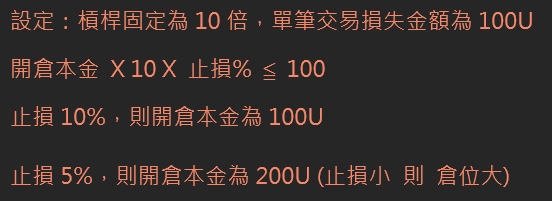

A. 固定槓桿模式(例:固定 10 倍槓桿,開倉本金浮動)

特點:槓桿固定,倉位金額隨止損距離調整

參考上方第二點風控公式:槓桿跟損失為固定,止損大 則 倉位小計算邏輯:

確認止損點距離(例如 -5%)

在 10 倍槓桿下,實際虧損比例 = 止損距離 × 槓桿(5% × 10 = 50%)

為了控制虧損 ≤ 總資金 2%,需縮小本金投入

公式:

開倉本金 ≤ (總資金 × 2%) ÷ (止損幅度 × 槓桿)

優點:風險固定,槓桿不變,操作直觀

缺點:本金會忽大忽小,容易有「資金利用率低」的情況

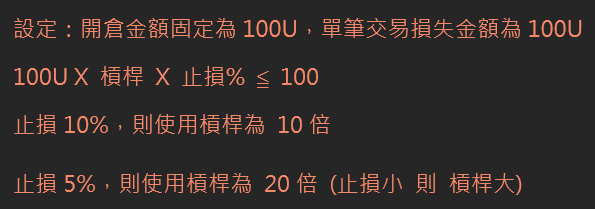

B. 固定本金模式(固定開倉本金,槓桿浮動)

特點:本金投入固定,根據止損距離動態調整槓桿

參考上方第二點風控公式:槓桿跟本金為固定,止損大 則 槓桿小計算邏輯:

設定固定本金(例如:合約資金的 33% / 3 ≈ 單筆本金)

根據止損距離,動態調整槓桿,確保最大虧損 ≤ 總資金 2%

公式:

槓桿 ≤ (總資金 × 2%) ÷ (開倉本金 × 止損幅度)

優點:資金利用率高,每次投入固定

缺點:槓桿倍率可能波動大,若止損位很近 → 需要開極高槓桿,容易被波動掃掉

五、實際運用建議

新手/保守型:建議使用 固定槓桿模式(10 倍以下槓桿,調整本金)

好處:容易理解,槓桿不亂跳,方便執行

進階/熟練型:可用 固定本金模式(本金固定,槓桿浮動)

好處:資金利用率高,適合有紀律的交易者

📌 總結新手核心原則

現貨 = 穩健核心,合約 = 風險槓桿

每筆交易風險 ≤ 總資金 1~2%

同時持倉不超過 3 個標的

槓桿模式可依交易風格選擇